勤務医の確定申告と税額軽減対策

2020.12.21

1年を振り返る季節になりました。勤務医の先生方はお勤め先から源泉徴収票が届きはじめ、この時期は納税額の高さに一喜一憂されていらっしゃることでしょう。

正しく確定申告の制度を知っていただき、それぞれの先生にあった適切な対策を探してみてはいかがでしょうか。

そもそも確定申告とは何か

毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の金額を計算して確定させる手続きのことを「所得税の確定申告」といいます。所得には、利子所得、配当所得、事業所得、不動産所得、給与所得、退職所得、譲渡所得、山林所得、一時所得、雑所得の10種類があります。

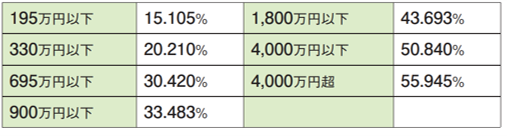

先生方もご存知のとおり、日本の所得税の課税方式は「超過累進課税」と呼ばれ、所得に応じて税率が上がっていく仕組みがとられています。

ここで誤りやすいのが、「収入」と「所得」の違いです。収入とは1年間に得たお金の総額です。そしてその収入を得るために必要な費用(=必要経費)を差し引いた残りが所得となります。例えば、「事業所得」であれば「事業収入」つまり「売上」から、その事業に必要な経費を差し引いた残りが事業所得になり、一般的には利益のことを指します。

複数の所得がある方の場合、前述の各種所得を合計します。その合計金額から「所得控除」を引くと「課税所得」が求められます。所得控除とは、配偶者控除や医療費控除、寄付金控除など所得から差し引くことができる金額のことです。そして、「課税所得」に税率を乗じて「税額」が求められることになります。簡単にまとめますと、

①収入-経費=所得

②所得-所得控除=課税所得

③課税所得×税率=税額

これを計算して、既定の申告用紙に書いて提出するのが「確定申告」です。

税額軽減対策を考える場合、①の収入(給与や事業の売上)の減少を望む方は少ないと思いますので、①の経費を増やせないか、②の所得控除を増やせないか、③の税率を下げられないか、このいずれかを検討していくことになります。

給与所得者の経費「特定支出控除」制度を利用する

資格取得費・書籍代・研修費等に対して控除される特定支出控除を申請する

その年の特定支出の額の合計額が、「その年の給与所得控除の1/2」を超えるときは、確定申告によりその超える部分の金額を給与所得控除後の所得金額から差し引くことができる制度です。ただし、特定支出については勤務先の証明が必要になります。詳細は勤務先にお問合せください。

給与所得以外の副収入から必要経費を差し引く

自費研カタログ関連商品

自費研カタログ関連商品はありません

Clipを上書きしてもよろしいですか?